Громкие аресты прошли на прошлой неделе в руководстве «ТФБ-Финанс» и «Татфондбанке». До 2 апреля арестованы директор «ТФБ-Финанс» Тимур Вальшин, начальники управлений и отделов ПАО «Татфондбанка» и «ТФБ Финанс» Илнар Абдульманов и Рустам Тимербаев. Самым громким стал арест зампредправления банка Вадима Мерзлякова. Всех их следствие подозревает в мошенничестве в особо крупном размере. И, судя по заявлениям следователей, это не последние громкие аресты.

«Не виноваты мы, они сами подписали»

Любопытные подробности всплыли в ходе судебных заседаний, где решался вопрос о мере пресечения финансистам. Как сообщила следователь Марина Проноза, они получили уже более 200 заявлений от пострадавших вкладчиков. По версии следствия, Мерзляков, Вальшин, Абдульманов, Тимербаев и другие «неустановленные лица», под видом исполнения агентского договора между «Татфондбанком» и «ТФБ-Финанс», путем обмана и злоупотребления доверием похитили средства более 100 вкладчиков на сумму 90 млн рублей «под видом перевода их в «ТФБ-Финанс» и распорядились ими по собственному усмотрению.

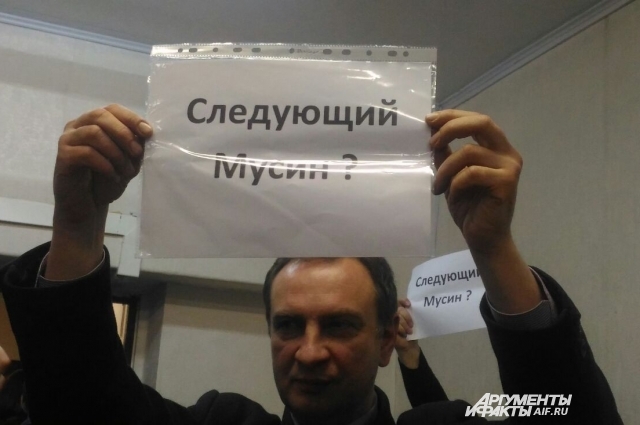

Судя по словам следователя о том, что «не задержаны иные участники преступления» и не все документы изъяты, количество подозреваемых может увеличиться. Сами обманутые клиенты банка не скрывают – они жаждут ареста Роберта Мусина- председателя правления Татфондбанка и депутата Госсовета РТ. На судебном заседании они даже развернули импровизированный плакат с надписью «Следующий Мусин?» Однако другие пострадавшие опасаются, что это может свести на нет усилия по возможной санации банка.

Что уже выяснило следствие?

Согласно допросу начальника отдела продаж розничного бизнеса Александра Дмитриева, программа доверительного управления появилась летом 2016 года. Деньги от вкладчиков (точнее, инвесторов) принимались на полгода и год. Процентная ставка в «ТФБ-Финанс» заявлялась от 14,5% годовых, тогда как в банке вкладчикам обещали не более 10%.

Допрошенные сотрудники Татфондбанка сообщили полиции: если клиенты сообщали, что недовольны ставкой по вкладу, им предлагалось вступить в программу доверительного управления. При этом все сотрудники банка, как один, заявляют, что их клиенты были проинформированы о том, что этот продукт не подлежит страхованию от АСВ.

За каждого привлеченного из Татфондбанка в «ТФБ-Финанс» клиента операционистки получали по 1000 рублей (как, впрочем, и за другие продукты). При этом, как показала на допросе одна из девушек, «зампред правления Мещанов Сергей Викторович на совещаниях постоянно спрашивал о привлеченных клиентах в ИК «ТБФ-Финанс». Они ставили задачу привлечения клиентов, хотя официальных распоряжений не издавалось».

Сами потерпевшие на допросе заявили иное: что они понятия не имели, что речь идет о доверительном управлении, более того, операционистки уверяли их, что вклад застрахован. О том, что это не так, они узнали только в январе 2017 года.

Кто же и когда придумал новые продукты «ТФБ-Финанс»: программы «Доходные инвестиции» и «Доходные инвестиции плюс»? На этот вопрос никто из опрашиваемых так и не ответил. На допросе в качестве свидетеля зампредправления банка Вадим Мерзляков сообщил, что новый продукт появился, так как летом 2016 года был введен запрет на приобретение векселей. И он лично был против продукта, участия в его принятии не принимал, и данный продукт на обсуждение правления банка не выносился.

Проверка Нацбанка, о которой молчали

Ключевыми являются озвученные на судебном заседании показания начальника отдела банковского надзора Нацбанка РТ Нурании Хайруллиной. На допросе она рассказала, что с 25 апреля по 21 июля 2016 года в Татфондбанке прошла плановая проверка, которая выявила ряд существенных нарушений. Очевидно, что уже тогда финансовая ситуация в банке была угрожающей.

Акт о результатах проверки был вручен лично в руки председателю правления банка Роберту Мусину. Проверка выявила ряд нарушений, касающихся ведения кассовых операций, операций с ценными бумаги, оценки кредитного риска. По отдельным заемщикам при оценке финансового положения не учитывались риски, результатом которых могла явиться финансовая несостоятельность и банкротство. В части обслуживания долга по отдельным клиентам не учитывались факты неуплаты процентов или основного долга. Также банк приобретал паи, акции и облигации компаний по завышенной стоимости, при формировании активов завышалась стоимость земельных участков.

В итоге Татфондбанку было предъявлено требование о доформировании резервов на возможные потери в 23,5 млрд рублей.

«Задача этих резервов обеспечить, вне зависимости от того, вернет кредитор долг или нет, выплату средств вкладчикам банка», - пояснил «АиФ-Казань» аналитик компании группы компаний «ФИНАМ» Богдан Зварич.

На деле это означает, что собственные средства банка должны были уменьшиться на эту сумму. К слову, собственные средства банка на 1 сентября 2016 года составляли 29 млрд рублей.

Более того, Нацбанк РТ ввел ограничения на привлечение во вклады денег как физлиц, так и индивидуальных предпринимателей, на открытие банковских счетов физлиц и ИП, иные денежные формы расчетов на сумму в 1 млн рублей.

Стандартная схема или умышленная?

Почему деньги клиентов «ТФБ-Финанс» были направлены на покупку облигаций именно «Татфондбанка»?

На суде зампредправления банка Вадим Мерзляков заявил, что это была стандартная практика, который используется и в других банках России.

«Продажа облигаций является общепринятой практикой банка России. Данное направление курировал Мещанов Сергей Викторович. Согласие на перевод денег клиенты делали в письменном видее, на эти деньги покупались облигации», - зачитал судья показания Мерзлякова. - Для каждого из клиентов открывался свой отдельный счет. В начале декабря 2016 года стало понятно, что финансовая ситуация в банке нестабильна и «ТФБ-Финанс» в одностороннем порядке в интересах клиентов часть средств (около 500 млн рублей) перекинул обратно на счета клиентов 500 клиентов (кто были эти счастливчики, не уточняется. – Прим.авт.). В октябре была рекомендация банка ввести самоограничения на привлечение вкладов. Причину ограничения я не помню».

«Вложения управляющих компаний в облигации - естественный процесс. Основной вопрос в том, осознавали ли они риски конкретного эмитента и соответствовало ли вложение средств в облигации Татфондбанка в таких объемах заявленной инвестиционной стратегии, которая предлагалась инвесторам?» - задается вопросом Богдан Зварич.

«Доказать, что это было противозаконно, сложно, - соглашается заведующий кафедрой ценных бумаг, биржевого дела и страхования КФУ, доктор экономических наук Игорь Кох. - Вы отдаете деньги в доверительное управление, и они (представители инвестиционной компании– Прим.авт.) уполномочены действовать с вашими деньгами, так же, как вы могли с ними действовать. Они думают, куда их вложить, чтобы заработать для вас. В данном случае, они вложили их в облигации «Татфонданка». Насколько это удачное решение или неудачное, можно поспорить… Это было рискованно, но заведомо никто не мог знать, что ситуация будет развиваться таким образом».

Если бы они вложили деньги в облигации другого эмитента, который бы обанкротился, тогда клиенты тоже предъявили бы аналогичные претензии? - рассуждает Игорь Кох, но с другой стороны, «понятно, что данное мероприятие происходило с ведома и с подачи «Татфондбанка», так как банк был связан с «ТФБ Финанс», в организациях работали одни и те же люди (в частности, арестованные Тимербаев и Абдульманов. – Прим.авт.).

Перевод денег вкладчиков в доверительное управление, по сути, был приемом, призванным не выводить их из ТФБ, ведь после введения моратория банк не имел права привлекать средства физлиц или продлевать вклады. Так что деньги попадали в Татфондбанк окружным путём, формально без увеличения объема вкладов, поясняет эксперт.

Введенные меры Нацбанка были «первой ласточкой», которая могла повлечь за собой в дальнейшем и отзыв лицензии. Они должны были способствовать улучшению финансового состояния банка и, будь они реализованы, будь проведена докапитализация банка, можно было бы избежать того, что произошло, полагает эксперт. Но нужных решений принято не было, а значит, финансовый кризис в «Татфондбанке» был фактически предопределен…

Аресты сотрудников «ТФБ-Финанс» и Татфондбанка | Фотогалерея

Аресты сотрудников «ТФБ-Финанс» и Татфондбанка | Фотогалерея

Зампредседателя правления Татфондбанка арестовали до 2 апреля

Зампредседателя правления Татфондбанка арестовали до 2 апреля  Что известно о Вадиме Мерзлякове?

Что известно о Вадиме Мерзлякове?  По делу о хищении средств арестовали сотрудника ТФБ Рустама Тимербаева

По делу о хищении средств арестовали сотрудника ТФБ Рустама Тимербаева  Вкладчики Татфондбанка заподозрили сотрудников АСВ в мошенничестве

Вкладчики Татфондбанка заподозрили сотрудников АСВ в мошенничестве  АСВ подало 7 исков к Татфондбанку, ИнтехБанку и их вкладчикам

АСВ подало 7 исков к Татфондбанку, ИнтехБанку и их вкладчикам